车东西(公众号:chedongxi)

作者 | 迩言

编辑 | 志豪

今年车圈,降本在成为主题词的同时,业内也时不时充斥着“去激光雷达”的呼喊。

发起者一部分来自供应商侧,受限于短期内难以回本,再加上技术复杂等困难,激光雷达行业提前开始洗牌,激光雷达“鼻祖”lbeo破产,采埃孚和日本先锋电子放弃研发激光雷达,全球第一大Tier1博世也“跟票”放弃自研。

另一部分则是车企侧,或是因价格战传递而来的降本诉求、或是自身追求不同的感知效果,特斯拉在新款Model 3采用了彻底的去雷达化方案,并计划依赖神经网络和人工智能实现完全自动驾驶。小鹏、华为等公司也曾公开表示去激光雷达,极越更是在首款车上直接弃用激光雷达。

面对唱衰,激光雷达用实力打脸!

2023年第3季度,中国激光雷达行业命运的齿轮开始啮合。

国内具备量产能力的激光雷达玩家,速腾聚创、禾赛科技、图达通、华为、探维科技五家中,速腾聚创、禾赛科技、图达通现今出货量/销量都超100000台,广州车展上20万以上级别汽车大多已搭载激光雷达。

国内玩家用行动证明了高级别智能驾驶的落地离不开激光雷达,国产激光雷达迎来大爆发!

被国际Tier1/车企巨头们放弃的激光雷达,怎么在年底实现了大爆发?

一、拐点已至,激光雷达正加速爆发

如何评价激光雷达对今年智驾产业的影响?

业内用16个字进行了总结:“激光雷达、智驾必须,产业爆发,刚刚开启。”

一个行业共识是,激光雷达仍是主机厂提升智驾能力的重要手段,特别是今年激光雷达上车成了普遍现象。

据S&P标准普尔统计,上半年的上海车展上,亮相的271款新能源车型中有44款车型配备了激光雷达。其中份额排名第一的供应商是速腾聚创,M系列激光雷达应用到22款车型中。

到了下半年,车企争先恐后落地城市NOA,激光雷达上车的诉求更加强烈,高阶智驾与激光雷达都迎来大爆发拐点,消费端、车企端、市场端纷纷释放出信号。

其中,消费者端的表现最为直接。用户购买情况,认不认账,直接反应了对高阶智驾的需求程度。

据公开报道,小鹏和问界两家智能驾驶领先的车企,相关车型高阶智驾版本的销售占比超过70%。这反映出在智驾版和标配版的选择上,消费者开始用真金白银投票了,高阶智驾功能已经成为拉动汽车销量的核心卖点。

紧接着在车企端,曾公开喊出城市NOA落地目标就有问界、小鹏、理想、蔚来、魏牌、智己等,这些车企支持城市NOA的车型都配了激光雷达,没公开宣布而暗暗布局的车企更是不计其数,无论是新势力还是传统车企,大都认可了高阶智能驾驶对车型销售的重要性。

▲标配速腾聚创的M平台激光雷达的上汽智己LS6

最后,市场端反应也十分明显,高阶智能驾驶上车车型价格已从40万元左右,下探到20万元区间,代表车型有小鹏G6、P7i,智己LS6甚至将标配激光雷达的车型售价压至约人民币21万元,高阶智能驾驶软硬件的成本的下探已经为大规模普及做好了准备。

到了现阶段,拐点已至,激光雷达与城市NOA绑定的高阶智驾正加速爆发。

根据Yole Intelligence等第三方的预测,未来五到十年,激光雷达将加速放量,预计2025年和2030年全球激光雷达出货量分别有望达到约660万和7934万颗,其中中国分别出货292万和3154万颗左右。中国预计将成为全球最重要的市场,到2030年占全球激光雷达解决方案市场的39.7%。

此外,根据灼识咨询的资料,中国的激光雷达解决方案市场预计将于2022年至2030年按79.5%的复合年增长率增长。

在这条新兴传感器赛道上,国产力量正在加速崛起!

二、中国激光雷达市场之争,看销量、更看增速

激光雷达赛道还得看中国!

而中国激光雷达行业常常被拿来比较的两家头部厂商就是速腾与禾赛。

禾赛今年1月份登录美股,成为激光雷达第一股,在纳斯达克敲钟首日股价上涨了10%,总市值超过26亿美元(约合人民币186亿元)。

但是,资本市场遇冷也成了全球供应链企业面临的难题。目前禾赛市值已经蒸发58%,当前市值约为11亿美元(约合人民币78.6亿元)。

同样没逃脱资本市场这台“残酷的绞肉机”的还有美国激光雷达巨头Luminar,三年前登陆纳斯达克时,成为全球市值最高的激光雷达公司,巅峰时期曾突破百亿美元,如今总市值缩减到约15亿美元(约合人民币107亿)。

相比之下,已通过港交所聆讯,冲刺“港股激光雷达第一股”的速腾,目前估值超190亿港元,已经远超美股上市同行。

在2023年激光雷达资本市场寒意十足的当下,速腾聚创为什么能够超越美股上市同行,保持如此高的估值?

资本青睐的核心,还是集中在对客户规模、销量、增长空间、技术产品等方面的认可。

速腾与禾赛可以说是“同根不同命”!双方在ADAS激光雷达、机器人领域都有业务重叠,竞争关系激烈。

2023年上半年出货量最大的还是禾赛,主要是因为理想汽车销量的推动,不过这也反映出禾赛单一客户依赖程度过高,背后风险较大。

但到了第三季度,激光雷达行业上演“反转大戏”,戏剧性一幕出现!

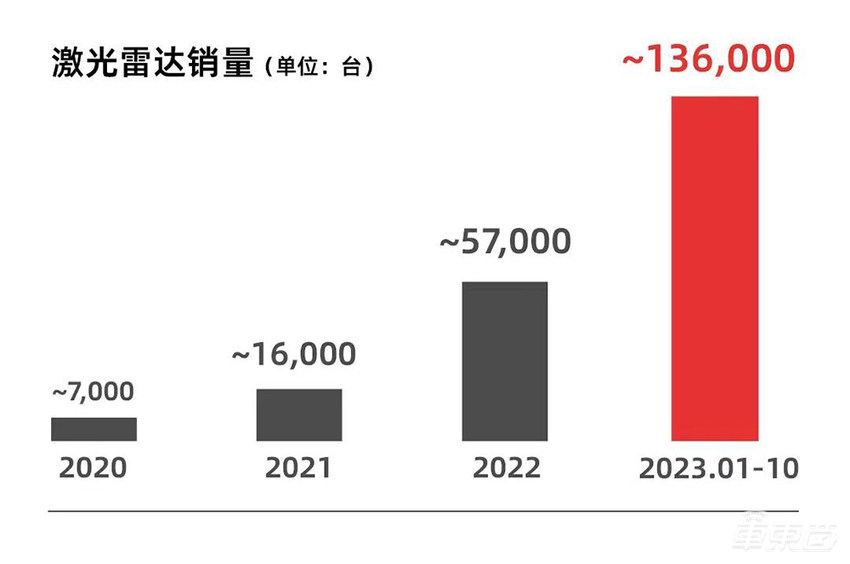

速腾出货量反超禾赛,第三季度总销量接近6万台,其中车载激光雷达总销量超过5.3万台。特别是在10月份,速腾车载激光雷达销量就超2.8万台,发展势头强劲。

▲速腾聚创的激光雷达近年销量变化

更重要的是,速腾从6月到10月的销量飙升,增速几乎与智驾的起势同步。销量增长与行业发展趋势锚定,呈现稳定增长状态。

▲速腾聚创车载激光雷达月度销量趋势

而禾赛第三季度激光雷达交付量仅为4.74万台,其中ADAS激光雷达交付量为4.06万台。

在硬件销量层面,速腾真正意义上实现了反超。

而在客户规模上,速腾具备全球最多的合作伙伴数量,并拿到了62款量产定点车型。客户分布多元,覆盖中国去年销量前十车企的九家,包括比亚迪、吉利、上汽、奇瑞、广汽这种传统车企集团,也包括小鹏、问界等新势力。

▲速腾聚创的M平台激光雷达上车小鹏X9

截至今年上半年,速腾服务250多家整车厂及一级供应商,相较于2023年一季度增加50多家客户,合作伙伴数量上覆盖大半个中国汽车行业,速腾可以说是中国车载激光雷达行业发展的风向标。

而据S&P标准普尔在车东西2023全球自动驾驶峰会(GADS 2023)的预测,速腾2023年的销量将在22万~27万台左右,较去年增长700%-800%,在2023中国激光雷达企业市场占比超过70% 。这只是一个开始,随着智驾时代的爆发,2024年激光雷达销量的增速还会更快。

虽然速腾与禾赛在硬件上的竞争依旧激烈,但从底层逻辑上来看,速腾和禾赛已经呈现出了差异化布局。相比更多聚焦在激光雷达硬件业务上的禾赛,解决方案是速腾的重要业务,根据速腾招股书数据,解决方案的收入占到速腾2022年全部营收的23%以上。

一边斩获新晋销量王桂冠,一边“掘金”感知方案并收获近1/4的营收,速腾与禾赛已经不在同一赛道,这是硬件客户规模之外,双方估值/市值差距过大的原因之一。

三、全栈能力凸显,超百亿估值仍有增长空间

埋首干了9年,他们是怎么获得合作伙伴、资本市场青睐的?

用一句话总结就是:AI技术基因和近9年的研发积累造就技术王牌。

2014年在深圳,来自潮汕的两兄弟正式开启了创业之路,潮州人身上“勤勤恳恳,想方设法赚钱”的底色在这段故事中得到了充分的体现。

创始人、CEO邱纯鑫出生于1983年,今年40岁,为主攻机器人导航与控制方向博士后。联合创始人、执行总裁邱纯潮,毕业于香港中文大学。

▲速腾聚创创始人、CEO邱纯鑫

而速腾聚创的诞生,也是同门师兄弟齐心协力的结果。邱纯鑫在完成博士论文答辩3个月后,就与其博士导师朱晓蕊以及实验室同门师弟刘乐天共同创立了速腾聚创,朱晓蕊出任公司首席科学家,刘乐天则担任公司CTO。

因此,速腾从研发基因上就带有AI技术色彩。

埋首干了9年,速腾聚创扣响IPO大门,底气的源头就是其在激光雷达行业打造的两个技术支柱:“芯片驱动的硬件平台”和“人工智能感知软件”。

硬件层面,速腾聚创目前已经打造出的三种由芯片驱动的激光雷达平台:E平台、M平台和R平台,以及正在设计与开发中的下一代激光雷达平台F平台。

▲速腾聚创的激光雷达产品

其中,M平台是面向ADAS市场的车规级固态激光雷达主打平台,首款产品M1于2016年开发,而M平台产品的量产及交付使速腾聚创成为全球第一个实现搭载自研芯片的车规级激光雷达产品量产交付的激光雷达企业;E平台基于Flash技术,是为了满足市场对盲点和短距离检测的需求而开发,首款产品E1于2022年发布;R平台生产机械激光雷达产品;F平台则是支持超长检测距离(300米以上)的激光雷达产品研发。

必须一提的是,速腾聚创的高估值主要是因为资本看到了其在激光雷达硬件方面的优势,但在软件上的布局更是帮助速腾聚创卖好激光雷达的基础。

对于车企、Tier1来说,激光雷达“用什么”并不是问题,问题在于“怎么用好”。

聚焦到合作企业多样化需求,速腾聚创一方面以激光雷达切入,基于专为ADAS/AD设计的AI软件(HyperVision2.0),为乘用车和商用车提供融合感知解决方案。

另一方面,为了进一步提升使用效果,速腾还开发测试推出了Reference解决方案,帮助客户建立模拟场景并评估路边感知系统。

而在车路协同层面,速腾聚创的V2X解决方案可以通过融合多基站的激光雷达点云实现精准时空同步,形成特定区域内特定时间的完整位置信息构图,还能实现区域内的交通流统计。

根据灼识咨询的数据,截至今年一季度,速腾是唯一实现激光雷达量产,信号处理、发射器、接收器以及扫描系统的专有芯片技术商业化,感知软件商业化的激光雷达供应商。

软硬件技术、产品上的多元化布局也是获得资本市场高度认可的原因。

值得关注的是,速腾聚创的感知解决方案商的属性、发展路径与头部解决方案商Mobileye有相似之处。

双方客户群体同样是众多头部传统车企、新能源车企和Tier1,甚至双方存在吉利极氪汽车等共同客户。 速腾覆盖了比亚迪、吉利、长城、奇瑞、上汽、广汽、北汽、一汽等传统车企集团和小鹏、问界等新势力。而Mobileye的客户群体同样包括比亚迪、吉利、长城、上汽等传统车企,也包括蔚来等新势力。

▲速腾聚创M平台激光雷达上车腾势N7

目前,朝着同全球头部供应商Mobileye相似的路径前行的速腾聚创已得到了资本市场的高度认可。

当下Mobileye市值约354亿美元(约合人民币2531亿元),这也意味着智能驾驶的背后是千亿资金的广阔市场。速腾目前的估值已经突破190亿港元,其远超美股上市同行市值的背后,还存在巨大的增长空间。

结语:全球第一激光雷达巨头蝶变深圳南山

自2022年,深圳南山区辖区内上市企业数量就超过200家,密度排全国第一,数百个科技公司创业成功的故事在深圳南山区上演。

而速腾聚创在此起步,并在此腾飞,深圳南山区政府也是速腾聚创的基石,伴随着赴港融资步伐的落地,深圳南山即将诞生一家成功IPO、市值或登顶全球行业第一的激光雷达企业。政企双向奔赴,共同壮大中国智驾产业链硬科技的队伍。

最近一年,在行业政策加上市场行为的双重驱动下,智能驾驶更加接近黎明,根据ICVTANK预测,到2024年底,L2及以上自动化车辆的渗透率将超过一半。

华兴资本集团华兴证券董事总经理、硬科技团队负责人阮孝莉曾向车东西表示,多传感器融合是未来发展的主流方向,最大问题是成本。像速腾聚创也在持续推出一些更高性价比的产品,规模化量产和技术持续迭代也会带来价格的持续下探。

速腾聚创在今后的行业竞争中将具备更多先发优势。值得注意的是,与其他激光雷达供应商不同,速腾聚创与国内外主流整车厂有持续稳定的合作关系,订单获取优势也更为明显。