车东西(公众号:chedongxi)

作者 | Janson

编辑 | 志豪

车东西12月4日消息,日前,专注于端侧AI芯片与解决方案设计的公司曦华科技正式向港交所递交IPO申请,农银国际为其独家保荐人。

▲曦华科技上市申请

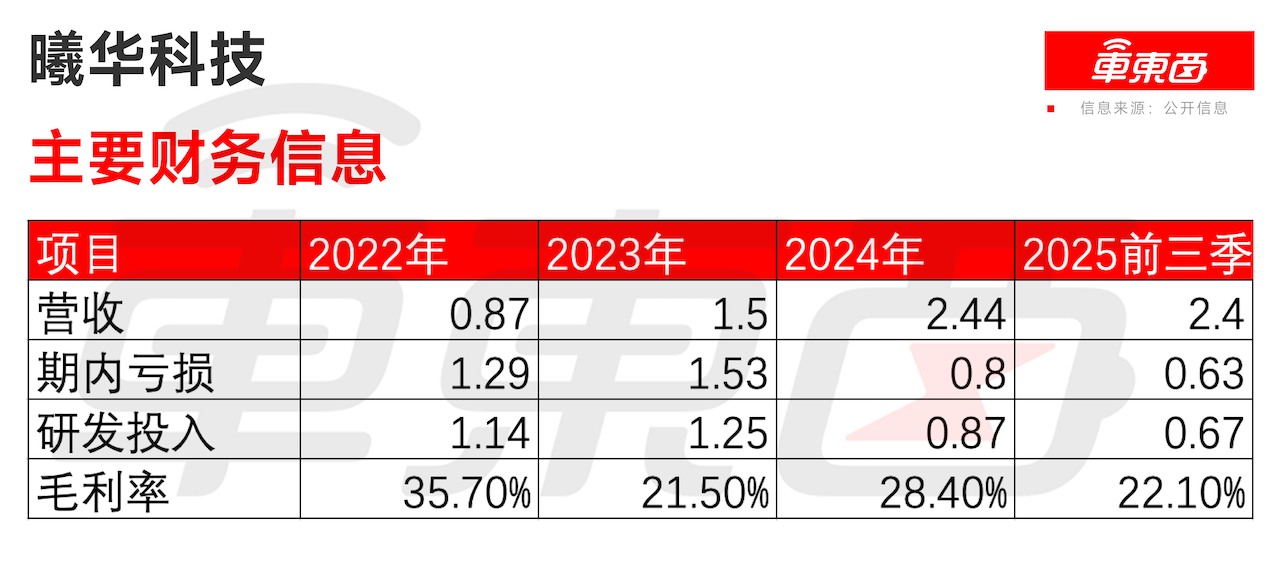

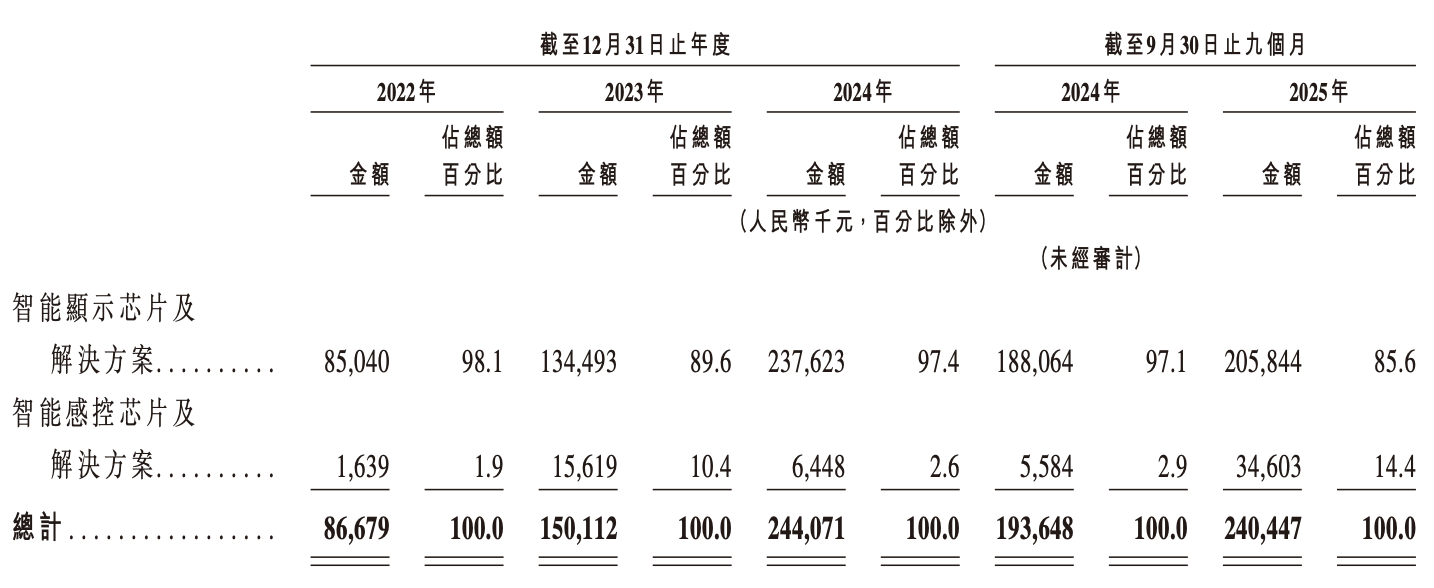

曦华科技近年来的财务数据显示,公司正处于业务快速扩张期。在2022年至2024年间,公司营业收入由8667.9万元增长至2.44亿元,年复合增长率67.8%。

这一增长势头在2025年得以延续,前九个月录得收入2.40亿元,同比增长24.17%。

然而,尽管营收规模迅速扩大,公司尚未实现盈利。

▲曦华科技主要财务信息

2022年至2024年及2025年前九个月,公司分别录得净亏损1.29亿元、1.53亿元、0.81亿元及0.63亿元。

招股书显示,曦华科技在全球Scaler市场和车规级芯片市场均占据重要地位,其拥有全球领先的ASIC架构AIScaler芯片和车规级TMCU产品线。

一、近四年累计亏损 毛利率波动明显

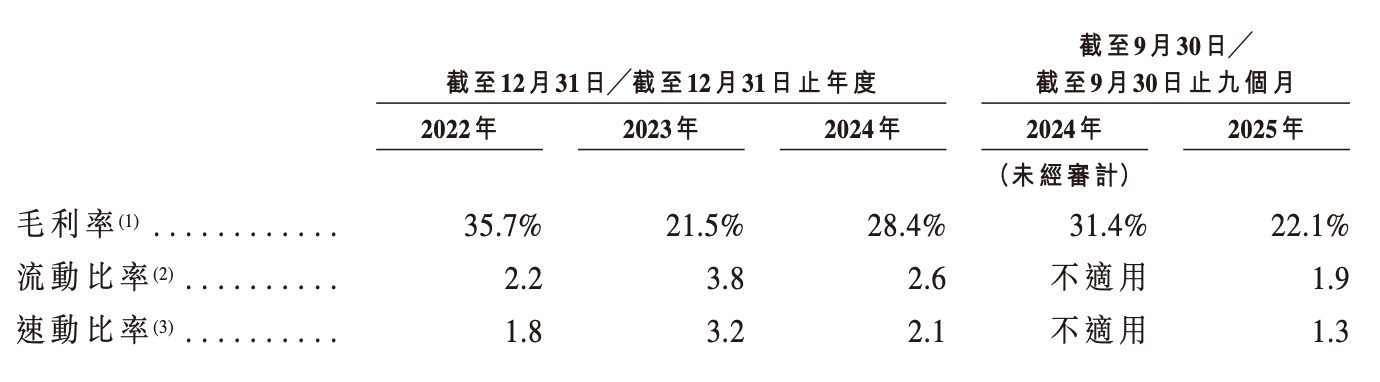

尽管曦华科技的复合增长率可观,但是该公司的毛利率呈现出较大的波动性。

▲曦华科技毛利率

该公司整体毛利率从2022年的35.7%降至2023年的21.5%,随后在2024年回升至28.4%,但在2025年前九个月再次下滑至22.1%,三年间最大波动幅度达到14.2个百分点。

从业务细分来看,智能感控芯片的毛利率表现对整体盈利造成了拖累。该业务板块毛利率从2023年的30.6%大幅下滑至2024年的1.8%,尽管2025年回升至9.2%,但仍显著低于智能显示芯片27.6%的水平。

▲曦华科技业务板块占比

与此同时,上游成本压力日益凸显,2025年直接材料成本同比增加40.2%,封装测试费用增长32.1%,显示出公司在成本传导方面的能力相对较弱。

在研发方面,随着营收规模的扩大,公司的研发费用率有所调整。研发投入占比从2022年的131.9%调整至2025年前九个月的27.8%。2024年,该公司研发投入金额为8683万元,产出专利12项。

二、投后估值28.4亿元 清华学霸控股

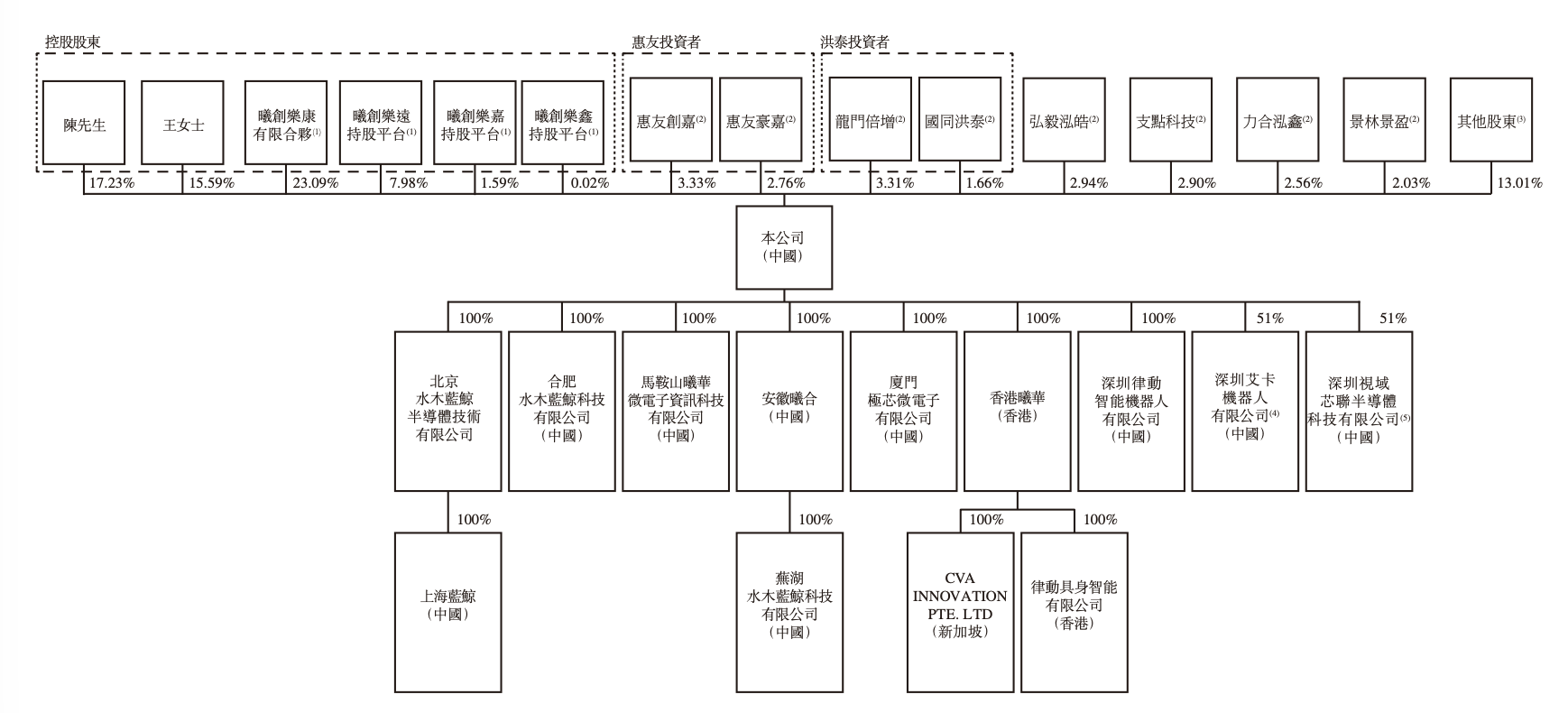

从股权结构方面来看,截至2025年11月26日,陈曦及王鸿共同控制公司股东会65.51%的投票权,其中陈曦直接实益拥有17.23%,王鸿直接实益拥有15.59%,并通过曦创乐康等持股平台间接控制23.09%。

▲曦华科技上市前持股比例

在融资方面,该公司的主要机构投资者包括惠友投资者、洪泰投资者、弘毅投资、苏民资本、奇瑞科技、鲁信皖能等。

从2020年至2025年,曦华科技共进行了9轮融资的估值从1.87亿元增长至当下的28.4亿元。

▲曦华科技融资历史

值得一提是,公司实际控制人为陈曦与王鸿夫妇,通过直接及间接持股合计控制65.51%股权,也掌握者该公司的绝对话语权。

陈曦是公司的创始人,拥有超过25年的半导体及高科技领域管理经验。他是1993年广西壮族自治区理科高考状元,毕业于清华大学,获得汽车工程、计算机科学和法律三个学士学位,并取得美国加州大学洛杉矶分校安德森管理学院金融学MBA学位。

三、主营显示与感控业务 位列行业头部

从业务曦华科技的业务内容来看,其主要做的是各类智能设备的“大脑”和“感官”芯片,业务核心分为负责显示的和负责感知控制的两大块。

第一块是智能显示业务,主要负责让屏幕画面更清晰、触控更灵敏。这块业务有两个拳头产品:一个是AIScaler芯片,它就像一个画质优化师,专门负责处理图像的压缩、转换和增强,让手机、游戏机或投影仪的画面看起来更清晰流畅。

另一个是STDI芯片,它把“显示画面”和“感应手指触摸”这两个功能集成到了一颗芯片里,主要用在手机和平板上,既能节省内部空间,又能保证性能。

第二块是智能感控业务,重点是让汽车和电子设备能“感觉”和“思考”,这块业务的核心场景是汽车。

公司推出了一款叫TMCU的芯片,把计算控制(MCU)和触控感应结合在一起,专门用来处理车里的各种交互,比如方向盘上的按键、门把手感应、空调调节甚至是踢脚开后备箱的传感器。

此外,公司还有控制车身基础功能的通用微电脑芯片(通用MCU),以及用于耳机、智能家居的普通触控芯片。

基于这些芯片储备,曦华科技还能把它们打包组合,为汽车厂商提供一套完整的智能座舱解决方案。

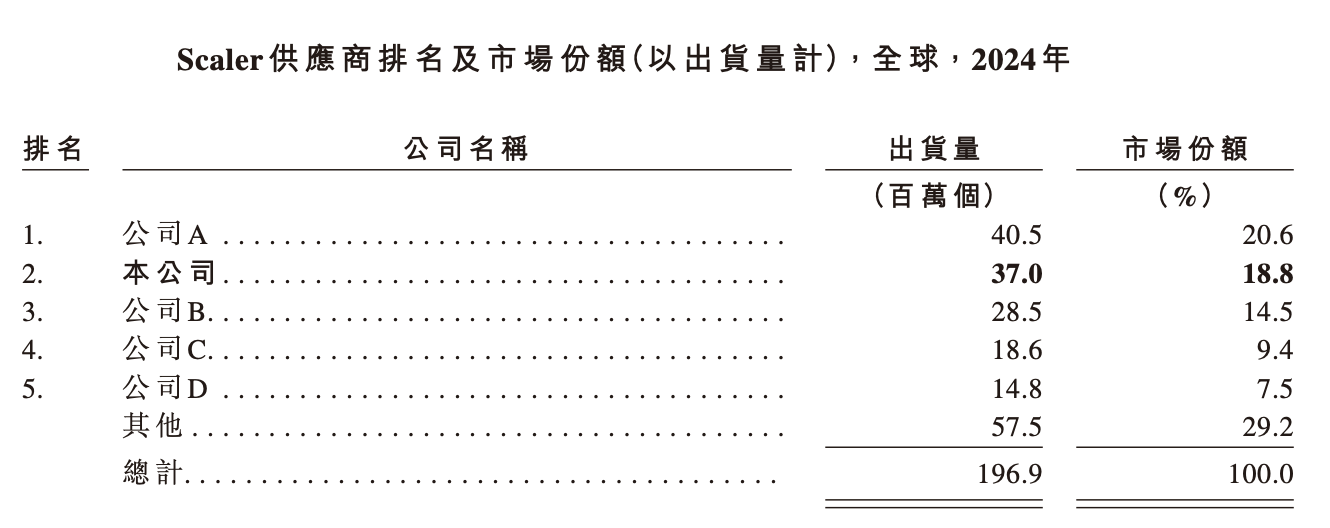

▲曦华科技Scaler全球市场地位

数据显示,曦华科技在全球Scaler市场和车规级芯片市场均占据重要地位。

根据弗若斯特沙利文报告,2024年,按出货量计,公司在全球scaler行业中排名第二,在ASIC scaler行业中排名第一。

同时,该公司最新一代的车规级TMCU保持了在智能感控规格性能领域的全球领先地位。

结语:曦华科技加速资本化

总体而言,曦华科技作为端侧AI芯片领域的头部玩家,呈现出鲜明的“高成长、高壁垒、高投入”特征。

公司在Scaler和车规级芯片市场的全球领先地位,以及明星资本加持下的估值跃升,验证了其核心技术的商业化潜力与市场认可度。

然而,营收的高速增长尚未能覆盖持续的亏损,毛利率的剧烈波动与上游成本的承压,暴露了公司在供应链议价及成本控制方面仍面临挑战。